روشهای مختلفی برای مطالعه یک بازار مالی با استفاده از تحلیل تکنیکال وجود دارد. برخی از تریدرها از شاخصها و ارتعاشسنجها استفاده میکنند و برخیهای دیگر هم هستند که فقط و فقط روی تحرک قیمت یک ارز متمرکز میشوند. این تریدرها، برای دستیابی به اهداف خود از نمودارهای شمعدانی بهره میگیرند که مهمترین و پر استفادهترین نمودار تحلیل تکنیکال ارزهای دیجیتال محسوب میشود.

اما در این نمودار تحلیل تکنیکال بیت کوین و دیگر رمزارزها، الگوهای مشخصی وجود دارد که آشنایی با آنها، درصد موفقیت در مطالعه و پیشبینی قیمت یک ارز را بالا میبرد. در ادامه این مقاله از کوین نیک، قصد داریم شما را با این الگوهای کلاسیک نمودارهای تحلیل تکنیکال آشنا کنیم.

الگوهای کلاسیک در نمودار تحلیل تکنیکال بیت کوین که باید بدانید

همانطور که میدانید، نمودارهای شمعدانی نگاهی کلی به تاریخچه قیمتها در یک بازه زمانی مشخص را به نمایش میگذارند. هدف از مطالعه تاریخچه حرکت قیمتهای یک دارایی در نمودارهای شمعدانی، این است که یک الگوی حرکتی قابل پیشبینی را از آن بیرون بکشیم. به همین دلیل نمودارهای شمعدانی به دلیل نوع حرکت و ویژگیهایی که دارند، میتوانند برای این کار مفید واقع شوند.

اما به یاد داشته باشید که شاخصها و الگوهای تکنیکال هیچگاه به اصول یا قوانین فیزیک پایبند نیستند و تاثیرات آن بیشتر از سوی اعداد و ارقام بازار گرفته میشود.

انواع الگوهای کلاسیک

در مطالعه الگوهای کلاسیک در نمودار تحلیل تکنیکال بیت کوین بهتر است الگوهای کلاسیک را به چند بخش تقسیم کنیم: پرچمها، سهگوشها، گُوِهای، دو قله و دو دره، سر و شانه و سر و شانه معکوس. در ادامه با تک تک این الگوها آشنا میشویم.

پرچمها

یک پرچم (Flag)، منطقهای از تثبیت است که بر خلاف جهت ترندهای بلند مدت قرار میگیرد و پس از یک حرکت تیز قیمتی رخ میدهد. این الگو شبیه به یک پرچم روی یک میله پرچم است، جایی که میله ضرب حرکت قیمت را نشان میدهد و خود پرچم منطقه تثبیت است.

یک پرچم معمولا برای شناسایی تثبیت یک ترند احتمالی مورد استفاده قرار میگیرد. حجمی که با این الگو همراه است هم یک عنصر مهم به شمار میرود. به طور ایدهآل، ضرب حرکت قیمت در حجم بالا رخ میدهد و منطقه تثبیت، دارای حجم پایینتر و روند کاهشی را طی میکند.

اما پرچمها خود به چند دسته تقسیم میشوند که در ادامه آشنایی با الگوهای کلاسیک در نمودار تحلیل تکنیکال با آنها آشنا میشویم.

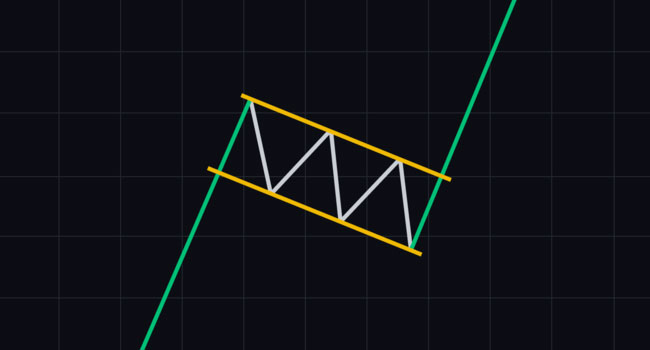

پرچم گاوی

همانطور که از نام این نوع پرچم پیدا است، پرچم گاوی یا بول فلگ به یک ترند رو به بالا و روند گاوی بازار اشاره دارد. این پرچم در ادامه یک حرکت تند و تیز سربالایی شکل میگیرد و معمولا روند صعودی خود را هم ادامه میدهد.

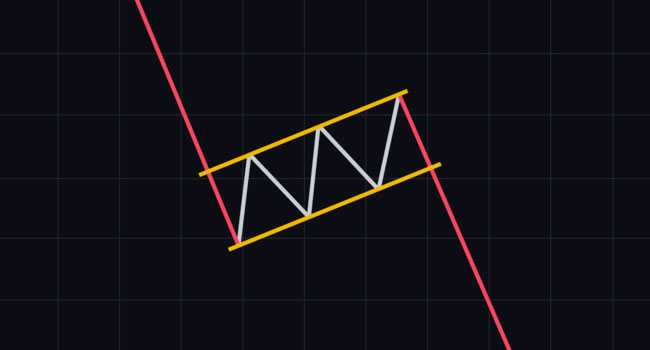

پرچم خرسی

یک پرچم خرسی یا بر فلگ، زمانی رخ میدهد که بازار سراشیپی پیدا کند و در ادامه یک حرکت تند سرپایینی شکل میگیرد. پس از یک دوره تثبیت، در انتهای پرچم شاهد ادامه پیدا کردن این سقوط خواهیم بود.

پرچم سهگوش

پرچمهای سهگوش (Pennant) معمولا پرچمهای گوناگونی هستند که وقتی منطقه تثبیت در حال همگرایی با مسیرهای ترند است، شکل میگیرد و بیشتر به صورت یک سهگوش درمیآیند. پرچم سهگوش یک حالت خنثی است و تفسیر آن وابستگی زیادی به شرایط و زمینه الگوی آن دارد.

مثلثها در نمودار تحلیل تکنیکال

یک مثلث یا سهگوش، یک الگوی نموداری است که با همگرایی طیف قیمت یک ارز که معمولا در یک ترند ادامه پیدا میکند، شکل میگیرد و توصیف میشود. یک مثلث به خودی خود یک توقف را در ترند مورد نظر نشان میدهد، اما در ادامه مشخص میکند که آیا این ترند معکوس خواهد شد یا ادامه پیدا خواهد کرد.

مثلث صعودی

مثلث صعودی زمانی شکل میگیرد که یک منطقه مقاومت افقی و یک خط ترند از میان مجموعهای از ترندهای رو به بالا عبور کنند. اساسا، هر بار که قیمت در خط افقی مقاومت کمانه کند و منعکس شود، خریدارها در قیمت بالاتری قدم میگذارند و یک ترند سربالایی را ایجاد میکند. همانطور که تنش و فشار در منقطه مقاومت ایجاد میشود، اگر قیمت در نهایت از آن عبور کند، این مثلث با دنبال شدن توسط یک نیزه تند صعودی همراه با حجم بالا، ادامه پیدا میکند. به همین دلیل، یک مثلث صعودی را یک الگوی گاوی میخوانند.

مثلث نزولی

مثلث نزولی، الگوی معکوس مثلث صعودی است. این مثلث زمانی شکل میگیرد که یک منطقه حمایت افقی وجود داشته باشد و یک خط ترند هم در انتهای این مثلث و روند نزولی ترند رخ میدهد. به مانند مثلث صعودی، هر بار که یک ترند در مسیر خط حمایت افقی چندین بار کمانه کند و منعکس شود، باعث ایجاد ترند رو به پایینی میشوند. به طور معمول، اگر قیمتها از منطقه حمایت عبور کنند، یک نیزه تند و تیز رو به پایین همراه با حجمی بالا رخ میدهد و باعث ایجاد یک الگوی خرسی میشود.

مثلث متقارن

مثلث متقارن با یک سقوط خط ترند بالایی و صعود یک خط ترند پایینی شکل میگیرد، جایی که هر دو یک انحراف مشابه را تجربه میکنند. مثلث متقارن نه یک الگوی خرسی است و نه یک الگوی گاوی و به همین دلیل تحلیل آن وابسته به مسائل بسیار مختلفی در خصوص ترند موجود در بازار است. به خودی خود، این مثلث را یک الگوی خنثی میخوانند، زیرا که دوره تثبیت را در بازار نشان میدهد.

گَوهها در نمودار تحلیل تکنیکال

یک گوه یا یک قاچ (Wedge) توسط خطهای ترند همگرا و همسو شکل میگیرد و مشخص کننده سفت و سخت شدن حرکات قیمتی یک ارز است. خطهای ترند در خصوص الگوهای گوهای، نشان دهنده سقوط یا صعود در یک نرخ متفاوت هستند.

گاهی اوقات الگوی گوهای میتواند نشانهای برای وقوع یک واژگونی و حرکت معکوس ترند باشد. زمانی میتوان این مسئله را حدس زد که در این الگو، شاهد ضعیف شدن یک ترند باشیم. یک الگوی گوهای با ممکن است با نزولی شدن حجم همراه باشد.

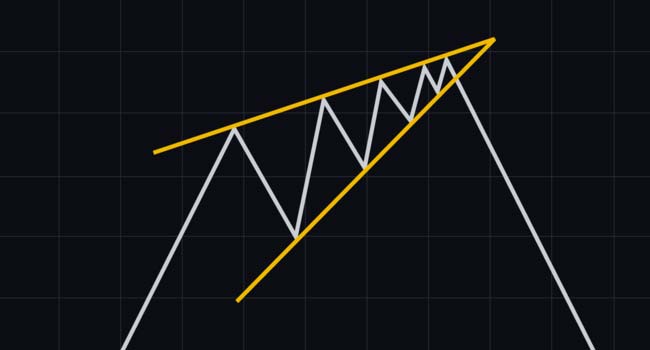

گوه صعودی

یک گوه صعودی یک الگوی معکوس خرسی است. این الگو نشان میدهد که همانطور که قیمت در حرکت رو به بالای خود سفت و سختتر میشود، ترند بالایی ضعیف و ضعیفتر میشود و در نهایت ممکن است با یک سقوط شدید شاهد یک خط ترند پایینی باشیم.

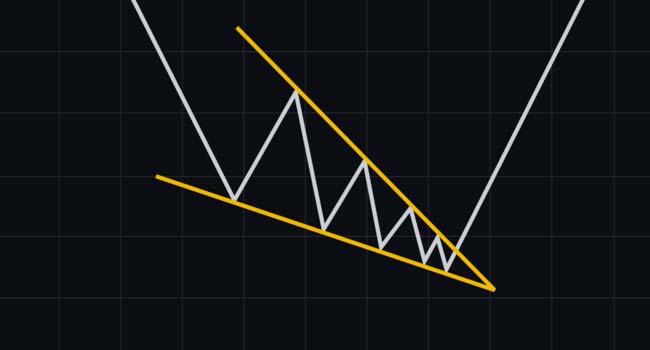

گوه نزولی

گوه نزولی یک الگوی معکوس گاوی است. این الگو نشان میدهد همانطور که قیمت در حرکت رو به پایین خود سفت و سختتر میشود، ترند پایینی ضعیفتر و در نهایت احتمالا شاهد یک حرکت تند و تیز به سمت بالا خواهیم بود.

دو قله و دو دره در نمودار تحلیل تکنیکال

دو قله و دو دره (Double Top and Double Bottom) در نمودار تحلیل تکنیکال الگوهایی هستند که وقتی بازار به صورت M یا W حرکت کند، رخ میدهد. بد نیست به این مسئله هم اشاره داشته باشیم که این الگوها حتی اگر روند قیمتها دقیقا مشابه این الگوها نباشند اما نزدیک به آن هم باشند، میتوانند صحیح و درست در نظر گرفته شوند.

دو قله

دو قله یک الگوی معکوس خرسی است، جایی که قیمت در آن دو بار به بالاترین سطح میرسد و قادر نیست در تلاش دوم خود، رکورد بالاتری را به ثبت برساند. در همین زمان، انعکاس صورت گرفته میان دو قله باید در سطحی متعادل قرار داشته باشد. هنگامی که قیمت سطح پایینتری از انعکاس میان دو قله را ثبت کند، این الگو تایید میشود.

دو دره

دو دره یک الگوی معکوس گاوی است، جایی که قیمت دو بار در یک نقطه پایین میایستد و در نهایت به سمت بالا کمانه میکند. مشابه با الگوی دو قله، بازتاب حرکت قیمت میان دو دره، باید یک حد وسط داشته باشد. هنگامی که قیمت در نهایت به سمت بالاتری از قیمت منعکس شده در میان دو دره حرکت کند، میتوان این الگو را تایید کرد.

سر و شانه در نمودار تحلیل تکنیکال

سر و شانهها (Head and Shoulders) یک الگوی معکوس خرسی است که دارای یک خط مبنا (Neckline) و سه قله است. دو قله جانبی معمولا باید قیمتی مشابه داشته باشند، در حالی که قله میانی باید نسبت به دو قله کناری، قیمت بالاتری را تجربه کرده باشد. هنگامی که قیمت در نهایت به پایینتر از خط مبنا کشیده شد، میتوان این الگو را تایید کرد.

سر و شانههای معکوس

همانطور که از نام این الگو مشخص است، این یک الگوی معکوس سر و شانه است که پیشتر آن را معرفی کردیم و یک ترند گاوی معکوس را نشان میدهد. در این الگو، دو دره جانبی قیمتهای پایین مشابهای را نشان میدهند و دره میانی، قیمت پایینتر از دو دره دیگر را تجربه میکند. هنگامی که در نهایت قیمت ارز از خط مبنا عبور کرد و حالتی صعودی پیش گرفت، میتوان این الگو را تایید کرد.

الگوهای کلاسیک، در میان برترین و شناخته شدهترین الگوهای تحلیل تکنیکال قرار دارند. هرچند که همانند همه شیوههای دیگر در تحلیل خود، نباید این الگوها را به عنوان یک نتیجه نهایی در نظر بگیرید. یک الگو ممکن است در یک شرایط نسبت به شرایط دیگر متفاوت باشد. بنابراین بهتر است تحقیقات بیشتری انجام دهید و در همین حین مدیریت ریسک خود را تقویت کنید.

آیا شما از این الگوها در تحلیل تکنیکال خود بهره بردهاید؟ دیدگاه خود در خصوص این الگوهای کلاسیک را با کوین نیک به اشتراک بگذارید.

منبع: Binance