در بازار رو به رشد ارزهای رمزنگاری شده، لیکویید شدن مفهومی است که هر تریدر یا سرمایه گذار قبل از اینکه تصمیمی بگیرد باید با آن آشنا باشد. درک لیکویید شدن به شما این امکان را میدهد که نقاط افول را در هنگام خرید و فروش یک رمزارز تشخیص دهید. به این ترتیب، میتوانید از اینکه ضرر بیش از حدی را متحمل نخواهید شد، اطمینان حاصل کنید. در این مطلب کوین نیک، قصد داریم به بررسی شاخصهای مختلفی که در هنگام اندازه گیری لیکویید شدن نیاز داریم بپردازیم. ضمن اینکه روشهای استفاده موثر از این مفهوم در تریدینگ را هم مرور خواهیم کرد.

بهتر است در همین ابتدای کار، یک تعریف مشخص از لیکویید شدن ارائه دهیم: لیکویید شدن به درجه ای اشاره دارد که در آن، یک دارایی میتواند بدون اینکه تاثیری بر ثبات قیمت کلی آن داشته باشد، به سرعت خریده یا فروخته شود.

لیکویید شدن در دنیای ارزهای دیجیتال

در حوزه ارزهای دیجیتال، لیکویید شدن را میتوان معادل توانایی یک سکه دیجیتالی در تبدیل به پول نقد یا دیگر سکههای دیجیتالی بدون برهم زدن تعادل قیمتی آن، دانست. هرچه میزان این توانایی بالاتر باشد، بهتر است. چون به معنی این است که این سکه دارای یک بازار پرجنب و جوش و در عین حال باثبات است. در چنین بازاری، تریدرها میتوانند به راحتی و به سرعت به انجام معاملات با قیمتی منصفانه بپردازند.

به عنوان مثال فرض کنید که قرار است محصولی تازه را از بازار محلی خریداری کنید. مطمئنا تمایل شما این است که به جای رفتن به بازاری با تعداد فروشندگان و مشتریان کم، این خرید را در بازاری با تعداد زیادی از فروشندگان و خریداران انجام دهید.

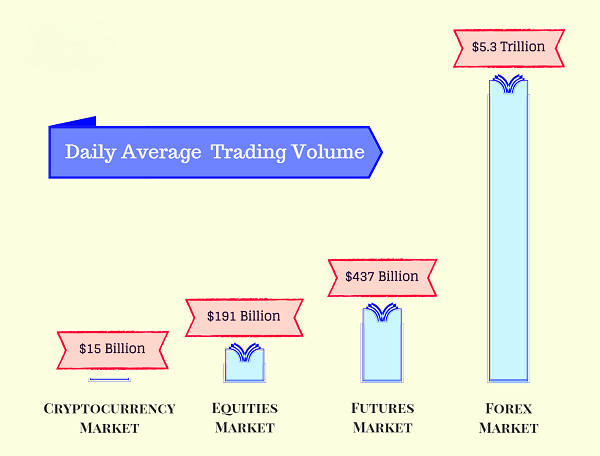

حجم تریدینگ روزانه، یکی از شاخصهای اندازه گیری لیکویید شدن است. در تصویر زیر میتوانید حجم تریدینگ روزانه ارزهای دیجیتالی را در مقایسه با بازارهای سنتی مشاهده کنید:

همانطور که میبینید، حجم تریدینگ بازار ارزهای دیجیتالی نسبت به دیگر بازارها کمتر است. این به دلیل نوپا بودن این ارزها و همچنین فناوری آنها است. به همین دلیل است که این بازار از نظر لیکویید بودن بسیار کم نقص تلقی میشود. زیرا هنوز آماده جذب سفارشات بسیار بزرگی که میتواند منجر به تغییر ارزش سکهها شود، نیست.

بازارهای غیرلیکویید، بسیار بیثبات هستند. زیرا در آن هر کسی میتواند با سفارشی در حجم بزرگ، قیمت ارزهای رمزنگاری شده را مختل کرده یا دستکاری کند.

چگونه میتوان لیکویید شدن را اندازه گرفت؟

۲ روش معمول برای این کار، اندازه گیری حجم و شکاف قیمت پیشنهادی خرید و فروش است. در ادامه به بررسی هر کدام از این روشها میپردازیم:

حجم

منظور از حجم، تعداد سکههای معامله شده در یک بازار مشخص و در یک دوره زمانی معین است. حجم تریدهای یک بازار میتواند جهت و مسیر حرکت کلی آن را مشخص کند. هر چه میزان حجم تریدینگ یک بازار بیشتر باشد، فعالیت تریدینگ (یعنی خرید و فروش) نیز در آن بیشتر خواهد شد. این در نهایت منجر به لیکویید شدن این بازار خواهد شد. ضمنا در صورتی که حجم مورد نظر بالاتر از روند بازار باشد (جه در موج منفی و چه در موج مثبت قیمتها)، نشاندهنده فعالیت زیاد بازار است که میتواند روند کلی آن را پشتیبانی کند. در نهایت همه اینها، به طور بالقوه باعث ثبات و پایداری بیشتر بازار در یک مسیر مشخص میشود.

به عنوان مثال، کاهش قابل توجه در حجم معاملات یک ارز دیجیتال، شاید به معنای این باشد که به زودی شاهد روند خرسی طولانی در آن باشیم. در صورتی که تغییرات قیمتی توسط حجم تریدینگ کلی بازار پشتیبانی نشود، نشاندهنده این است که تعداد کمی از تریدرها در حال پشتیبانی از ارز موردنظر در این قیمت هستند. پس احتمالا قیمت ارز در این مجدوده پایدار نخواهد بود. در حقیقت، افزایش قیمت بدون اینکه حجم تریدینگ قابل توچهی در جریان باشد، نشان از دستکاری قیمت توسط عدهای محدود برای اهداف خاصی که در پشت پرده دارند، است.

به باد داشته باشید که مینای محاسبه حجم تریدینگ، اغلب دلار آمریکا است. به عنوان مثال، اگر حجم تریدینگ روزانه بازار بیت کوین، ۳۰۰ میلیون دلار آمریکا اعلام شود، به این معنی است که حجم کلی بیت کوینهای ترید شده در ۲۴ ساعت گذشته به میزان ۳۰۰ میلیون دلار بوده است. اما حجم محاسبه شده میتواند به ۳ گروه کلی دسته بندی شود.

این مطلب را هم مطالعه کنید: آیا حجم تریدینگ بیت کوین تا ۴ سال آینده، ۱۰۰ برابر خواهد شد؟

حجم کلی تریدینگ یک سکه دیجیتالی

در اینجا فقط به محاسبه حجم کلی تریدهای انجام شده با یک سکه پرداخته میشود. از این روش برای اندازه گیری میزان لیکویید شدن بازار یک سکه دیجیتالی مشخص استفاده میشود. هر چه میزان ترید این سکه بیشتر باشد، میزان لیکویید شدن آن هم بیشتر است. چنین سکهای برای تریدینگ بسیار خوب است. چرا که ورود به آن یا خروج از آن سادهتر است. شما میتوانید دادههای مربوط به حجم معاملات ۲۴ ساعت اخیر سکه مورد نظر در سایت CoinMarketCap را مبنای محاسبه خود قرار دهید.

مثالی از این روش

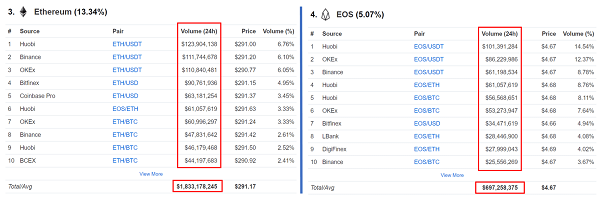

در تصویر زیر مقایسهای از حجم تریدینگ ۲ سکه اتر (ETH) و EOS را مشاهده میکنید:

ستونی که با رنگ قرمز مشخص شده است، نشاندهنده حجم موردنظر برای هر کدام از این سکهها است. همانطور که مشخص است، میزان حجم تریدینگ روزانه ارز اتر، ۱.۸ میلیارد دلار بوده است. در حالی که این میزان برای ارز EOD فقط ۶۹۷ میلیون دلار است. بنابراین درجه لیکویید بودن بازار ارز اتر در مقایسه با ارز EOS بسیار بیشتر است. پس اگر میخواهید یکی از این ۲ ارز را برای تریدینگ انتخاب کنید، اتر به دلیل بازار فعالتری که دارد گزینه مناسبتری خواهد بود. چون میتوانید آن را سریعتر و راحتتر خریده یا به فروش برسانید.

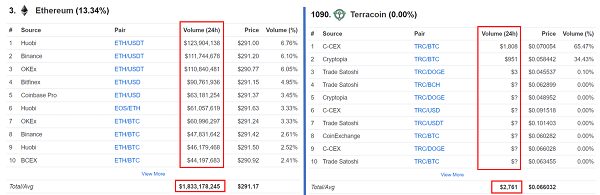

حالا به مقایسه رمزارز اتر با رمزارز دیگری به نام تراکوین (TRC) میپردازیم:

همانطور که میبینید حجم معاملات روزانه تراکوین، فقط ۲۷۶۱ دلار است. بنابراین این رمز ارز را باید دارای یک بازار غیر لیکویید بدانیم. چرا که فاقد فعالیت لازم در بازارش است. به همین دلیل اگر خرید با فروشی در TRC انجام شود، میتواند به شدت روی قیمت آن اثرگذار باشد. پس احتمال خرابکاری یا دستکاری قیمت در این رمزارز بسیار زیاد است. بنابراین کار هوشمندانه این است که هرگز به سمت ترید سکههای غیر لیکویید نرویم؛ مگر اینکه ضمانتی معتبر جهت ثبات و پایداری قیمتی آن داشته باشیم.

حجم کلی مبادلات یک صرافی

در این روش به محاسبه حجم تریدینگ کلی همه سکههای موجود در یک صرافی میپردازیم. در واقع، در اینجا هدف ما این است که میزان لیکویید بودن مبادلات یک صرافی را اندازه گیری کنیم. هرچه میزان لیکویید شدن آن بالاتر باشد، شرایط برای تریدینگ در آن صرافی مهیاتر است. چرا که تعداد بیشتری از افراد به تریدینگ و تبادل پول در آن میپردازند. به علاوه، از این شاخص به عنوان معیاری برای اندازه گیری صرافی استفاده میشود. همه صرافیها بر اساس حجم مبادلاتشان ردهبندی میشوند. پس هر چه حجم مبادلات یک صرافی بیشتر باشد، صرافی بزرگتر و مطمئنتری به حساب میآید. برای استفاده از این روش هم میتوانید از سایت CoinMarketCap کمک بگیرید.

مثالی از این روش

در تصویر زیر نمونهای از خروجی این سایت را مشاهده میکنید:

هدف شما باید این باشد که صرافیهایی را شناسایی کنید که از میران لیکویید شدن بالاتری برخوردار باشند. باید به این نکته اشاره کنیم که لیکویید شدن در این روش با تعداد سکههایی که مورد مبادله قرار میگیرند، همبستگی ندارد. بنابراین بیشتر بودن تعداد سکههای ترید شده در یک صرافی، لزوما به معنی لیکوییدتر بودن آن نسبت به دیگر صرافیهای موجود نیست. مثلا با نگاهی به جدول بالا متوجه میشوید که تعداد بازارهای صرافی HitBTC، ۷۶۱ عدد است. در حالی که این تعداد برای صرافی بزرگتری مثل بایننس، ۳۸۱ عدد است.

هرجه حجم کلی ترید بیشتر باشد، یعنی آن صرافی از بازار بهتری برخوردار است. پس اگر میخواهید با خیال راحتی به تریدینگ بپردازید، سعی کنید صرافیهایی با درجه لیکویید شدن بالاتر را انتخاب کنید. در حال حاضر، بزرگترین صرافی ارزهای دیجیتالی در دنیا، صرافی بایننس است. حجم تریدینگ روزانه این صرافی، بیش از یک میلیارد دلار است.

اگر نگاهی دقیقتر به حجم تریدینگ صرافیها بیندازید، متوجه میشوید که صرافیهایی که فقط با ارزهای دیجیتالی سر و کار دارند، از حجم بالاتری نسب به صرافیهایی که با ارزهای فیات کار میکنند، برخوردار هستند. زیرا صرافیهایی که با ارزهای فیات سر و کار دارند، به دلیل وجود مقررات محدود کننده و فرایندهای راستی آزمایی سختگیرانه، از درجه لیکویید شدن پایینی برخوردار هستند.

این مطلب را هم مطالعه کنید: نکاتی که قبل از انتخاب صرافی ارز دیجیتال باید به آن توجه کنید

حجم کلی ترید بین ارزهای مختلف

یک سکه دیجیتالی میتواند با دیگر سکهها هم مبادله شود. این کار را اصطلاحا تحت عنوان trading pairs یا جفت ارز میشناسیم. به عنوان مثال، میتوان بیت کوین را با ارزهای فیات (دلار آمریکا، پوند استرلینگ، دلار کانادا، یورو) و دیگر ارزهای دیجیتالی (بیت کوین کش، اتریوم، XLM، XRP، تتر) مبادله کرد. بنابراین میتوانید از این معیار هم برای تعیین درجه لیکویید شدن ارز مورد نظر خود استفاده کنید.

مثلا اگر میخواهید با استفاده از بیت کوین کش به خرید بیت کوین بپردازید، پس باید نگاهی به درجه لیکویید بودن مبادلات بین این دو رمزارز بیندازید. شاید بتوان این شاخص را مهمترین شاخص از میان ۳ گزینهای که به شما معرفی کردیم، دانست. در چنین مواردی باید همیشه ترید بین رمزارزهایی را انتخاب کنید که از بالاترین درجه لیکویید شدن برخوردار هستند.

مثالی از این روش

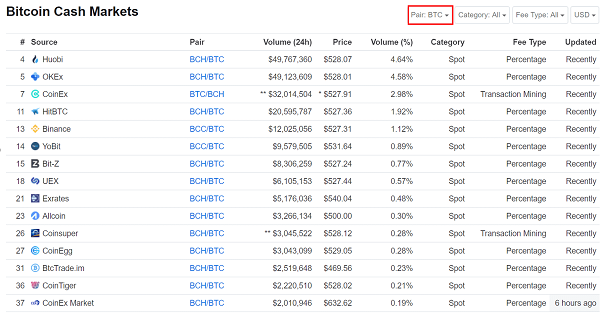

در تصویر زیر، جدولی را به عنوان مثالی از این روش مشاهده میکنید:

برای پیدا کردن این دادهها میتوانید به سایت CoinMarketCap رفته و ارزهای مورد نظر خود را از این مسیر پیدا کنید: Trading> Markets> pair. در مثال بالا به بررسی ترید ارزهای بیت کوین و بیت کوین کش پرداخته شده است. طبق دادههای موجود، صرافی Huobi دارای بیشترین نرخ ترید بین این دو رمزارز است. بنابراین اگر قصد خرید بیت کوین با بیت کوین کش را دارید، این صرافی میتواند بهترین انتخاب برای شما باشد. اگر این کار را در صرافیهایی با حجم ترید کمتر انجام دهید، به سختی میتوانید سفارش خود را در آن به سرانجام برسانید.

اشاره به این نکته جالب است که بزرگترین صرافی دنیا یعنی بایننس، از نظر حجم تریدینگ بین ۲ رمزارز معروف بیت کوین و بیت کوین کش در جایگاه پنجم قرار گرفته است. این نکته نشان میدهد که فقط بالا بودن درجه لیکویید شدن یک صرافی کافی نیست. شما باید با توجه به نوع نیاز خود، موارد دیگری را هم برای انتخاب صرافی موردنظرتان جهت تریدینگ در نظر بگیرید. در زیر حالتهای مختلفی که ممکن است در هنگام مبادله با ارزهای مختلف پیش بیاید را مرور کردهایم:

- قصد خرید بیت کوین کش با استفاده از بیت کوین / قصد فروش بیت کوین در ازای دریافت بیت کوین کش (هدف یکسان، منظر متفاوت)

- قصد فروش بیت کوین کش در ازای دریافت بیت کوین / قصد خرید بیت کوین با استفاده از بیت کوین کش (هدف یکسان، منظر متفاوت)

شکاف قیمت پیشنهادی خرید و فروش

اگر به یک صرافی ارزهای دیجیتالی بروید، میتوانید دفتری را مشاهده کنید که در آن همه سفارشات خرید (ایجاد شده توسط خریداران) و همه سفارشات فروش (ایجاد شده توسط فروشندگان را مشاهده کنید). این دفتر معیار بسیار خوبی برای سنجش میزان لیکویید بودن است. زیرا با کمک آن میتوان به لیکویید بودن یا نبودن یک سکه پی برد. شما با استفاده از این دفتر باید به ارزیابی شکافی که بین قیمتهای پیشنهادی برای خرید و فروش یک سکه دیجیتالی وجود دارد، بپردازید. در واقع این شکاف به تفاوتهای موجود بین قیمت پیشنهادی و قیمت درخواستی برای هر ارز دیجیتالی اشاره دارد.

- قیمت پیشنهادی: قیمتی که یک خریدار مایل به پرداختن برای یک سکه است.

- قیمت درخواستی: قیمتی که یک فروشنده در ازای سکه ای که در اخیتار دارد، می پذیرد.

طبیعتا در هر بازاری، فروشندگان تمایل دارند تا جای ممکن دارایی خود را با قیمت بالاتری بفروشند تا به سود بیشتری دست پیدا کنند. درحالی که این قضیه برای خریداران، برعکس است. شما میتوانید شکاف قیمت پیشنهادی خرید و فروش را با محاسبه تفاوت بین پایینترین قیمت درخواستی (قیمت فروش) و بالاترین قیمت پیشنهادی (قیمت خرید) به دست آورید. هرچه این شکاف قیمتی کمتر باشد، نشان دهنده لیکویید بودن بیشتر بازار آن است. بنابراین در بازارهایی با درجه لیکویید بودن کمتر، شکاف قیمتی بین خرید و فروش، عریضتر است. در چنین بازاری شما باید در قیمتهای بالاتری اقدام به خرید کرده یا در قیمت پایینتری، دارایی خود را به فروش برسانید.

مثالی از شکاف قیمت پیشنهادی

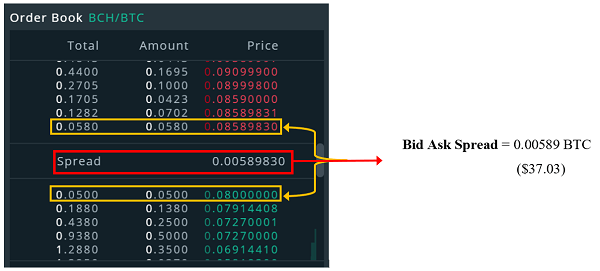

در تصویر زیر نمونهای از این شکاف قیمتی را برای ترید متقابل رمزارزهای بیت کوین و بیت کوین کش در صرافی بایننس مشاهده میکنید:

در تصویر بالا مشخص است که شکاف قیمتی برای ترید متقابل بیت کوین و بیت کوین کش، به اندازه ۰/۰۰۰۲۵ بیت کوین (معادل ۱/۵۷) دلار است. این عد نشاندهنده وجود شکاف بسیار کم است. اما در مثال زیر، عریض بودن شکاف موجود باعث کم شدن حجم تریدینگ و در نهایت غیر لیکویید شدن بازار شده است:

تصویر بالا، نشاندهنده بخشی از دفتر سفارشات صرافی Cobinhood است. از آنجا که شکاف قیمتی بین ارزهای بیت کوین و بیت کوین کش در این صرافی بسیار زیاد است (۳۷/۰۳دلار در مقابل ۱/۵۷ دلار در صرافی بایننس)، میتوان بازار این صرافی را برای این دو رمزارز یک بازار غیر لیکویید دانست. اگر شما اقدام به ترید متقابل بین این رمزارزها در صرافی Cobinhood کنید، به احتمال فراوان به کمترین سود ممکن از معاملات خود خواهید رسید.

از طرف دیگر میتوانید مشاهده کنید که میانگین حجم سفارشات در این صرافی (ستون Amount) بسیار کمتر از میانگین حجم سفارشات در یک صرافی لیکویید شده مثل بایننس است. بنابراین اگر شما در این صرافی اقدام به سفارش حجم بزرگی از بیت کوین کنید، میتوانید به راحتی روی قیمت آن تاثیر بگذارید. نکتهای که منجر به نوسان شدید آن خواهد شد.

هرچه میزان حجم تریدینگ ارزهای متقابل بیشتر باشد به معنی این است که تعداد بیشتری از خریداران و فروشندگان متمایل به معامله آنها هستند. بهتر است برای این کار سراغ ارزهایی که از محبوبیت و در نتیجه حجم تریدینگ پایینی برخوردار هستند نروید. چرا که ممکن است سرمایه گذاری شما را با ریسک زیادی مواجه کنند.

این مطلب را هم مطالعه کنید: سفارش محدود یا لیمیت اوردر Limit Order چیست؟

سخن پایانی

ارزیابی درجه لیکویید شدن هر بازار برای هر کسی که میخواهد شروع به سرمایه گذاری کند، امری مهم و حیاتی است. سرمایه گذاری در یک بازار لیکویید نشده موجب دشوار شدن کار شما در تریدینگ و متحمل شدن هزینههای زیاد میشود. شاخصهای متعددی برای اندازه گیری لیکویید شدن یک بازار وجود دارد که در این مطلب کوین نیک به برخی از مهمترین و کارآمدترین نمونههای آن پرداخته شد.حتما از این روشها استفاده کنید تا سرمایه گذاری امنتری در دنیای ارزهای دیجیتال داشته باشید.

منبع: masterthecrypto

نایس 👌🏻❤️

سلام

مطلب بسیار عالی 👏👏